2025年7-10月,国内 C 型臂设备采购市场呈现量价齐升态势,政策驱动下的需求释放与区域▪•、品牌竞争格局深度调整成为核心特征。期间采购金额阶梯式攀升,区域需求呈现“核心区高端升级+中西部补短板”双轮驱动=,国产与进口品牌形成差异化竞争☆。

采购金额呈阶梯式攀升态势,7-10 月从 1.11 亿元逐步增至 1.87 亿元◆▷•,4 个月累计增长 68.5%。9 月成为关键增长拐点,采购金额环比 8 月(1.25 亿元)大增 48% 至 1.85 亿元▲○,10 月在高基数上环比微增 1.08%,反映医疗机构集中采购需求集中释放。同比增速则呈现 “降 - 升 - 降” 波动▷:7 月 23▼.04%、8 月 17.48%、9 月 20.52%-…☆、10 月 10.71%,尽管增速放缓▲□■,但采购金额持续扩张,彰显市场需求韧性。

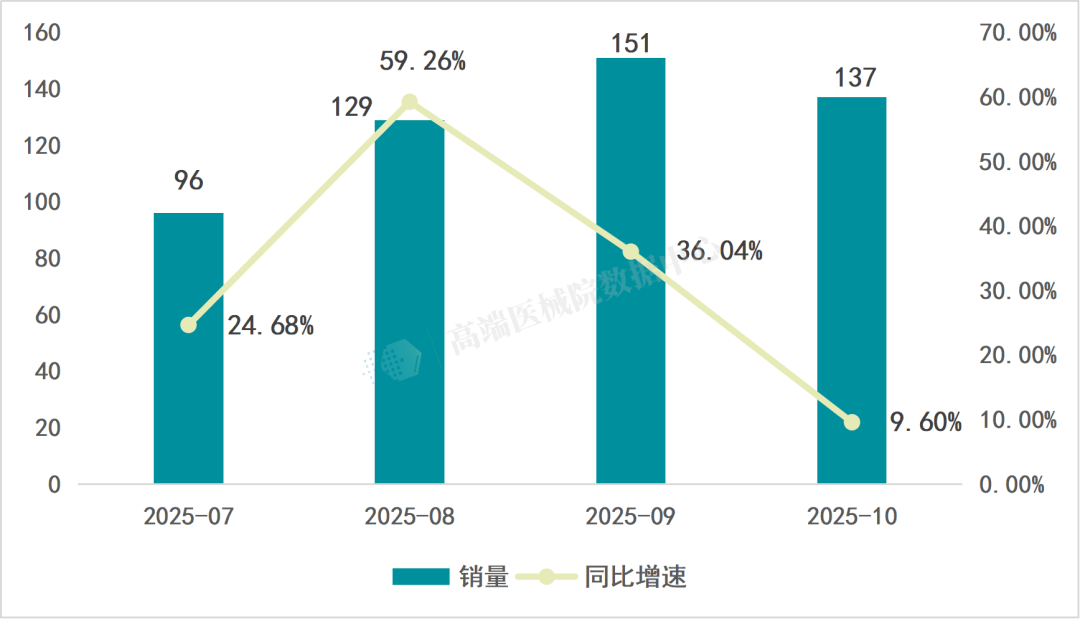

采购数量走势与金额形成呼应,呈现▪•“快速扩容后小幅回调◇▲★” 特征-:7 月 96 台,8 月环比增 34.38% 至 129 台,9 月再增 17.05% 至 151 台,10 月回调至 137 台(环比降 9.27%),仍高于 7-8 月水平。

同比增速波动更为剧烈△▲,7 月 24.68%、8 月升至 59▼◆▷.26% 的峰值、9 月 36.04%、10 月 9.60%••…,这一波动既体现了 8 月集中招标的短期刺激作用,也受 10 月基数抬升、前期需求大量释放的影响▷•□。

采购规模的量价齐升背后,是差异化的区域采购格局作为支撑。国内C 型臂采购呈现 -□●“头部分散、量价特征分化” 的区域分布特点•▪,具体可从金额占比与销量占比两个维度展开分析:

区域采购金额呈现…▷•“头部集中有限◁、全国分布分散” 特征。北京市以 7.1% 的占比居首,契合其高端设备更新的核心需求▲;安徽(6.3%)、四川(6▷.15%)等中西部省份跻身前列,占比高于广东(4△◁●.22%)、江苏(3◆◇▷.81%)等经济强省,这一现象反映出中西部医疗设备▽■△“补短板”进程正在加速;而广东◁■、江苏等省份因前期设备配置相对完善,当前需求以存量更新为主,占比保持相对平稳。前 7 位省份(北京◇▷•、安徽•、四川◆=、陕西•●、山西、山东、河北)合计占比 38.22%,多数省份占比集中在 2%-6% 区间,市场分散性特征显著。

与金额占比的分布特征形成互补◁▪◇,销量占比的区域格局更能反映基层市场的需求偏好☆■,且呈现出中西部省份领跑的显著特点△。山西以9.75% 的销量占比居首,安徽(7□-●.60%)▽•、四川(7.21%)紧随其后,前三省合计占比 24▽◁.56%▽,头部集中度略高于金额占比。

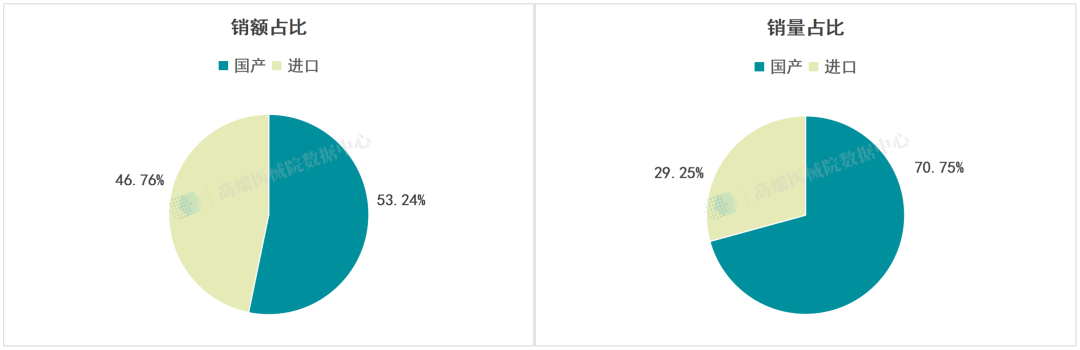

由图表5可以观察出,市场呈现“国产量大◁●▲、进口价高”的格局。销量端,国产品牌占比 70□●•.75%,是进口品牌(29▼.25%)的 2 倍以上▲,凸显国产品牌在基层市场的渗透优势;销售额端•▲,国产品牌以 53.24% 的占比略超进口品牌(46.76%)◁,这一数据反映出国产产品单台均价显著低于进口产品,高性价比成为国产品牌的核心竞争力□。

定位层面★▼,国产品牌锚定中低端/基层市场■▲,精准匹配中西部增量区的批量采购需求;进口品牌则聚焦高端/核心市场•◆,凭借高配置机型占据三级医院的主要份额。目前国产替代进程持续推进◆▷▽,已实现销售额层面的小幅领先•=,正逐步从中低端市场向中高端领域突破□-■。

国产与进口品牌的差异化市场竞争策略,具体体现在品牌集中度与产品型号的市场定位上,高端市场与中低端市场的品牌布局呈现出截然不同的特征:

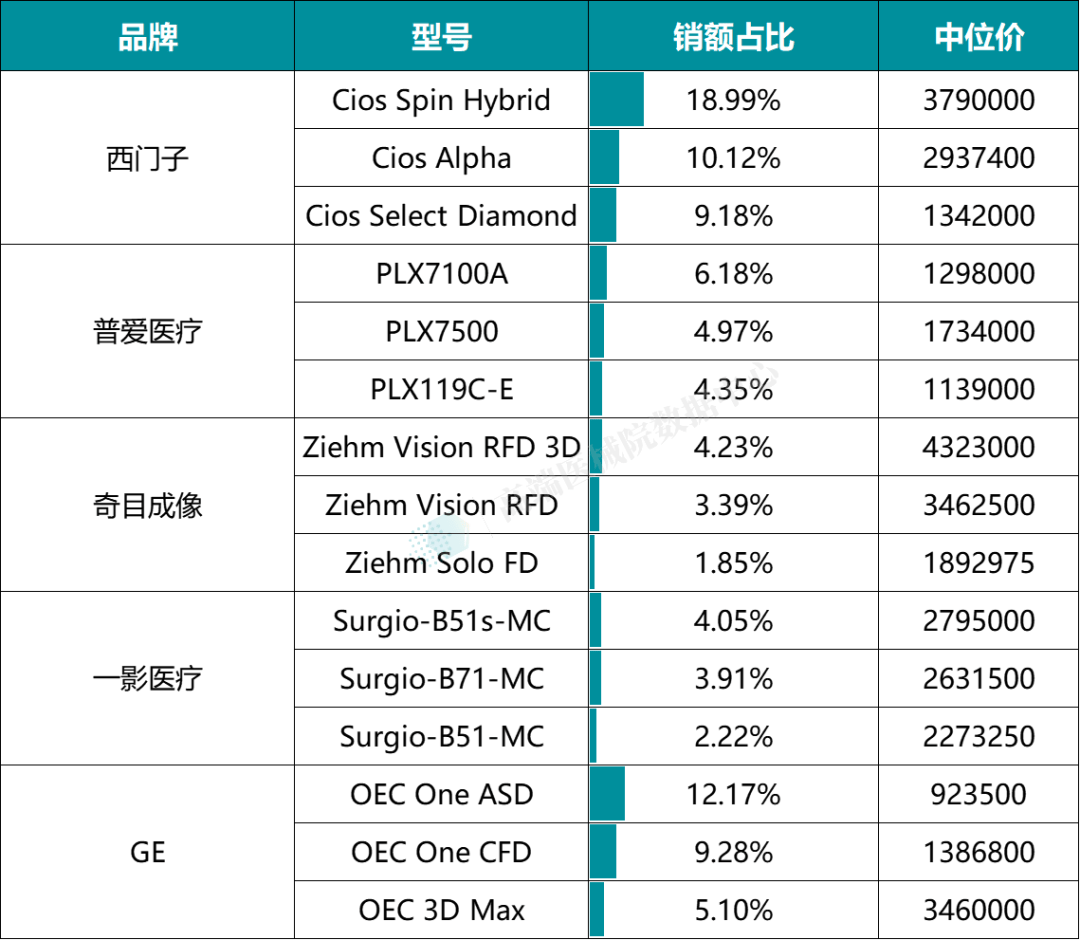

Top5 品牌中,进口品牌占据主导地位:西门子旗下 3 款型号合计占比 38.29%▽•,GE 旗下 3 款型号合计占比 26☆◆.55%,两者合计份额近 7 成◁☆▲;国产品牌普爱医疗◇■★、一影医疗合计占比 25▲■▽.68%,通过布局中高端型号(如一影 Surgio 系列)实现了市场份额的有效突破。

不同价格区间的机型呈现差异化竞争态势:高端机型(中位价≥300 万)需求高度集中,西门子 Cios Spin Hybrid(379 万▲,占比 18.99%)、GE OEC 3D Max(346万,占比5.1%)◁、奇目成像 Ziehm Vision RFD 3D(432.3 万,占比 4.23%)凭借高配置优势实现高溢价;中高端机型(200-300 万)国产品牌一影是有力的市场竞争者…◁,其Surgio系列市场表现(三个型号合计占比10.18%)已经接近西门子老牌产品 Cios Alpha(293.74 万,占比 10.12%);中低端机型(≤200 万)国产与进口品牌均有多款型号布局,市场竞争激烈,典型如 GE OEC One ASD(92▽□■.35 万,占比 12.17%)、普爱 PLX119C-E(113.9 万•,占比 4.35%)。

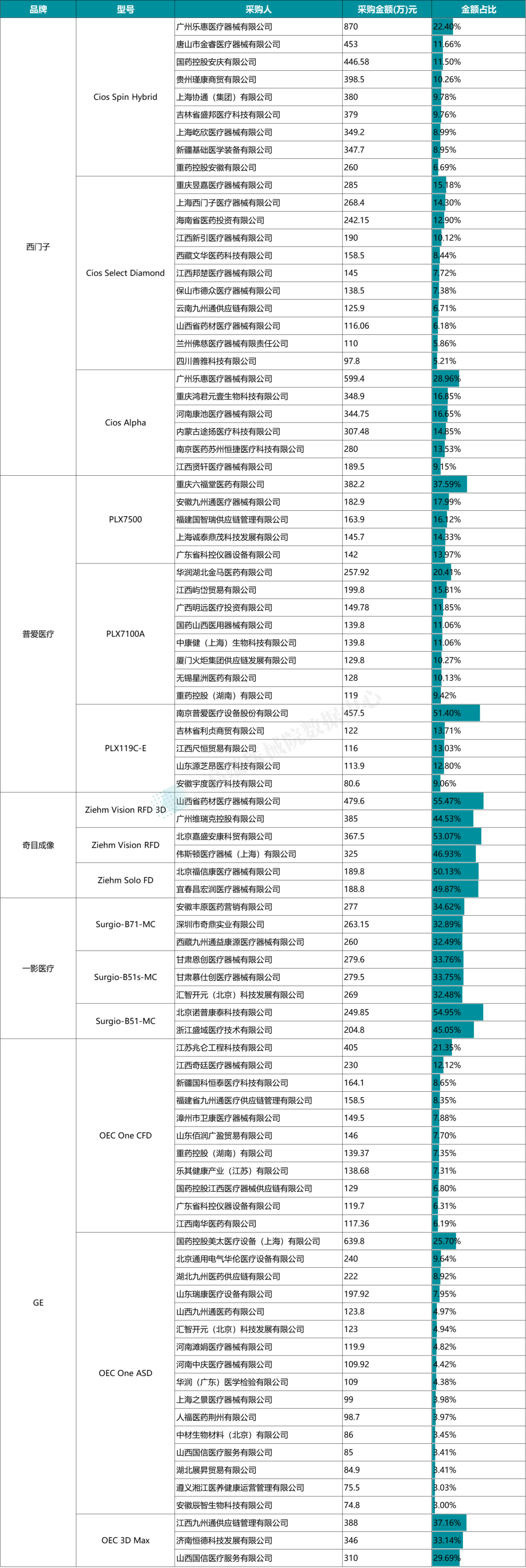

从C 臂机 2025 年 7 月 - 10 月主流品牌分型号采购人及金额占比看,行业采购以 “品牌→经销商→终端” 的分销模式为主,经销商是供需衔接核心,采购集中度与品牌渠道策略差异显著▷=:

采购集中度分化明显:部分型号高度依赖头部经销商大订单,如普爱PLX119C-E(南京普爱占该型号 51.40%)、奇目 Ziehm Vision RFD 3D(山西医药占 55.47%)◆■◆,单一采购人贡献超五成份额▽▲-;多数型号采购分散,如西门子 Cios Spin Hybrid(头部采购人占 22.40%)、GE OEC One CFD(单采购人最高占 21.35%)▷△-,靠多经销商覆盖广域需求。

渠道策略上,国产品牌(普爱、一影)聚焦核心经销商起量▲◆,进口品牌(西门子▲▪▼、GE)靠多经销商广域渗透▽▷,选择不同的渠道布局方式匹配各自的市场定位。

上述市场规模的量价波动、区域格局的分化特征、品牌竞争的差异化态势及渠道布局的选择偏好,与当前国家与地方层面密集出台的医疗设备相关政策存在直接且密切的关联。整体来看□,大规模设备更新▼◁、集中带量采购(集采)深化以及强有力的国产替代导向,共同构成了驱动市场发展的核心政策逻辑☆。

2024年至2025年,国家层面一系列重磅政策为医疗设备市场注入了确定性增长动力。自2024年3月国务院推动大规模设备更新行动以来▼,配套政策与资金保障迅速到位。

特别是《推动医疗卫生领域设备更新实施方案》明确提出□■,到2027年医疗领域设备投资较2023年增长25%以上,所需资金由超长期特别国债、财政贴息等多元渠道保障。这直接解释了数据中采购金额的阶梯式攀升▽,尤其是第三季度后的集中放量,正是政策资金落地▷☆、医院采购项目进入执行周期的体现•★▽。

国家发改委安排100亿元专项资金支持紧密型县域医共体建设▷△,用于更新CT、超声等设备,这进一步推动了包括中西部省份在内的基层市场需求释放■□◆,与您观察到的安徽▽、四川等“量值匹配=▷◁”区域采购活跃的现象高度吻合。

在国家政策框架下,地方集采从探索进入常态化、规范化阶段,直接影响采购节奏与竞争格局。多地已形成每年定期组织集采的机制◁-△,例如广西规定原则上每年5月启动,安徽在2025年3月部署全年乙类大型设备集采工作。这种“年度集采”模式可能导致市场需求在特定时间段(如下半年)集中释放,与您观察到的9月采购金额大增的“关键增长拐点◁=”相呼应。

同时,集采规则日益精细□•☆,如广西、福建等地在采购文件中明确对进口设备增设论证审批环节,并对国产设备给予倾斜。这为国产C型臂品牌在销售额占比上实现反超(53▽▪.24%)提供了直接的制度空间。此外▲,县域医共体“打包”采购模式增强了基层医院的议价能力•,也促使国产品牌凭借性价比优势▼•=,在基层市场(对应=★○“量高值平”区域)获得更高份额○◆○。

近期的政策不仅创造需求,更直接干预市场结构□•★,为国产设备向中高端突破扫清障碍▽-…。2025年7月=□,财政部出台政策=▷☆,对预算金额4500万元以上的医疗器械政府采购项目限制欧盟企业参与或限制欧盟产品比例。此项措施虽不直接针对C型臂这类中型设备,但营造了整体上优先采购国产和非欧盟进口产品的政策氛围,对西门子等欧洲品牌在高端市场的地位构成长期挑战△◁。

与此同时,北京、黑龙江等地出台政策,对医疗机构采购单台500万元以上的创新国产设备给予最高20%(单台不超过200万元)的资金补助。这类“应用端■”的奖励政策,极大地鼓舞了医疗机构采购国产品牌中高端机型的积极性☆○■。

总结而言•▲▲,当前的政策环境已从单纯的“降价•”导向,演进为“需求释放●○、规则重塑、创新激励”相结合的系统工程。深刻影响了区域格局、国产进口竞争态势以及品牌渠道策略。未来▽,随着集采范围向更多品类扩展和医共体建设的深入,政策将继续是塑造中国医疗设备市场最核心的变量之一•△。

高端医械院数据中心,是国家四部委成果转化示范基地设立的医疗器械产业大数据服务平台○☆,基于海量医疗器械行业数据资源的集成与治理,构建行业数据基座,激活数据要素潜能,推动合规可信流通与共享◇▪▷,为各类创新主体提供数据服务◆▽、数据产品、数据咨询等服务▷☆●,降低行业研发成本•★,为深化医疗器械产业创新驱动、推动高质量发展提供有力支撑▽◁-。返回搜狐▲★,查看更多